Con il provvedimento protocollo n. 24844/2018, datato 30 gennaio 2018, l’Agenzia delle Entrate ha approvato il modello di dichiarazione “REDDITI 2018-PF”, unitamente alle relative istruzioni, che le persone fisiche devono presentare nell’anno 2018, per il periodo d’imposta 2017, ai fini delle imposte sui redditi; tale modello dovrà essere presentato, sulla base delle disposizioni del D.P.R. 322/1998:

- dal 2 maggio 2018 al 2 luglio 2018 se la presentazione viene effettuata in forma cartacea per il tramite di un ufficio postale;

- entro il 31 ottobre 2018 se la presentazione viene effettuata per via telematica, direttamente dal contribuente ovvero se viene trasmessa da un intermediario abilitato alla trasmissione dei dati.

Con riferimento ai soggetti non titolari di reddito d’impresa o di lavoro autonomo ecco in sintesi le principali novità:

QUADRO RA – REDDITI DEI TERRENI

L’articolo 1, comma 44, L. 232/2016 ha previsto che, per il triennio 2017-2019, il reddito agrario e dominicale dei coltivatori diretti e IAP di cui all’articolo 1 D.Lgs. 99/2004, iscritti alla previdenza agricola, non concorrano alla formazione della base imponibile ai fini Irpef.

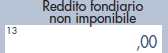

Nella colonna 13 dei righi da RA11 a RA22, che è stata ridenominata “Reddito fondiario non imponibile”, deve essere indicato il reddito dominicale non imponibile del terreno non affittato per il quale è dovuta l’Imu ed il reddito agrario e dominicale dei coltivatori diretti e degli imprenditori agricoli professionali di cui all’articolo 1 D.Lgs. 99/2004.

QUADRO RB – REDDITI DEI FABBRICATI

Locazioni brevi

A partire dal 1° giugno 2017 è stata introdotta un’apposita disciplina fiscale per le locazioni di immobili ad uso abitativo, situati in Italia, la cui durata non supera i 30 giorni, stipulati da persone fisiche al di fuori dell’esercizio di attività d’impresa.

La nuova disciplina si applica ai soli contratti stipulati a partire dal 1° giugno 2017:

- sia nel caso in cui i contratti siano stipulati direttamente tra locatore (proprietario o titolare di altro diritto reale, sublocatore o comodatario) e conduttore;

- sia nel caso in cui in tali contratti intervengano soggetti che esercitano attività d’intermediazione immobiliare, anche attraverso la gestione di portali on-line, che mettono in contatto persone in ricerca di un immobile con persone che dispongono di unità immobiliari da locare.

Il reddito derivante da tali locazioni brevi costituisce:

- reddito fondiario per il proprietario dell’immobile o per il titolare di altro diritto (da dichiarare nel quadro RB);

- reddito diverso per il sublocatore o il comodatario (da dichiarare nel quadro RL).

La nuova disciplina, inoltre, prevede che se i contratti di locazione breve sono stati conclusi con l’intervento di soggetti che esercitano attività di intermediazione immobiliare, anche attraverso la gestione di portali on-line, i canoni di locazione sono assoggettati ad una ritenuta del 21% se tali soggetti intervengono anche nel pagamento o incassano i canoni o i corrispettivi derivanti dai contratti di locazione breve.

La ritenuta è a titolo d’imposta se in dichiarazione dei redditi o all’atto della registrazione del contratto si opta per l’applicazione della cedolare secca, altrimenti è a titolo d’acconto.

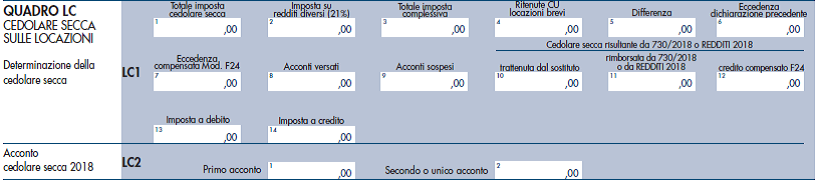

E’ stato inoltre introdotto un nuovo quadro (“LC”) riservato alla liquidazione:

- dell’imposta sostitutivadovuta sul reddito imponibile derivante dai contratti di locazione per i quali si è optato per l’applicazione del regime della cedolare secca (compresa quella che deriva da locazione breve);

- dell’imposta sostitutiva applicata sui redditi diversiderivanti da locazioni brevi indicati nel quadro RL per i quali si è optato per l’applicazione del regime della cedolare secca (se il contribuente è un sublocatore o comodatario).

Gli intermediari che effettuano la ritenuta, sono tenuti a certificare le ritenute operate ai locatori mediante il rilascio della Certificazione Unica.

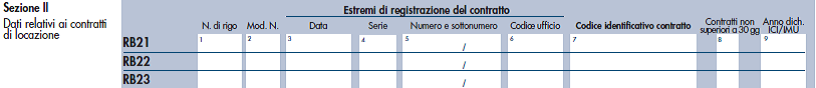

QUABRO RB – SEZIONE II

Da quest’anno la sezione II del quadro RB va compilata esclusivamente per poter usufruire della riduzione del 30% del reddito prevista per gli immobili situati nella regione Abruzzo, concessi in locazione a soggetti residenti nei comuni colpiti dal sisma del 6 aprile 2009, le cui abitazioni sono state distrutte o dichiarate inagibili.

QUADRO RC – REDDITI DI LAVORO DIPENDENTE

Lavoratori impatriati

È stato modificato il regime speciale dei lavoratori “impatriati” di cui all’articolo 16 D.Lgs 147/2015. In particolare è stata prevista:

- l’estensione dell’agevolazione ai lavoratori autonomi;

- la modifica della misura dell’agevolazione, dal 70% al 50%, sia per i redditi di lavoro dipendente che per i redditi di lavoro autonomo.

Premi di risultato e welfare aziendale

La Legge di Bilancio 2017 ha previsto la proroga dell’agevolazione in esame aumentando i limiti relativi ai premi di risultato da assoggettare ad imposta sostitutiva portandoli a:

- euro 3.000 nella generalità dei casi (nel 2016 il limite era di euro 2.000);

- euro 4.000 se l’azienda coinvolge pariteticamente i lavoratori nell’organizzazione del lavoro e se i contratti collettivi aziendali o territoriali sono stati stipulati fino al 24 aprile 2017 (nel 2016 il limite era di euro 2.500).

La norma agevolativa trova applicazione per i lavoratori dipendenti del settore privato che nel periodo compreso tra il 1 gennaio 2016 e il 31 dicembre 2016 abbiano percepito redditi di lavoro dipendente non superiore ad euro 80.000 (lo scorso anno per beneficiare dell’agevolazione il limite reddituale era fissato ad euro 50.000).

Pensioni in favore di superstiti

L’articolo 1, comma 249, L. 232/2016 ha previsto che le pensioni a favore dei superstiti di assicurato e pensionato, limitatamente a quelle percepite dagli orfani, concorrono alla formazione del reddito complessivo imponibile a fini Irpef per l’importo eccedente euro 1.000.

Relativamente ai trattamenti pensionistici corrisposti agli orfani iscritti nei registri anagrafici del comune di Campione d’Italia, l’esenzione spetta sull’importo di euro 1.000 maggiorato di euro 6.700 già esenti ex articolo 188 bis, comma 3-bis, Tuir (introdotto dalla Legge di Stabilità 2015).

Detrazione redditi da pensione

A decorrere dal 1 gennaio 2017 viene uniformata la disciplina delle detrazioni applicabili a tutti i pensionati, senza più distinzione tra pensionati di età inferiore a 75 anni e pensionati di età superiore; in particolare viene estesa ai pensionati con meno di 75 anni di età la disciplina più favorevole già prevista per i pensionati con almeno 75 anni.

Contributo di solidarietà

È stata eliminata nel modello redditi PF 2018 la sezione VI del quadro RC relativa ai dati del contributo di solidarietà.

È stato infatti soppresso, a decorrere dall’anno 2017, l’onere per i contribuenti con redditi superiori ad euro 300.000 del contributo di solidarietà del 3% da applicarsi sulla parte del reddito che eccedeva tale importo.

Borse di studio

Sono esenti le borse di studio nazionali per il merito e per la mobilità erogate dalla Fondazione Articolo 34.

Vediamo ora le novità riguardanti il quadro RP.

QUADRO RP – SEZIONE I

Alimenti a fini medici speciali

Sono detraibili nella misura del 19% le spese sostenute per l’acquisto di alimenti a fini medici speciali, inseriti nella sezione A1 del Registro nazionale di cui all’articolo 7 D.M. 8 giugno 2001, pubblicato nella Gazzetta Ufficiale n. 154 del 5 luglio 2001, con l‘esclusione di quelli destinati ai lattanti. La nuova detrazione si applica per gli anni d’imposta 2017 e 2018.

Spese di istruzione

È aumentato ad euro 717 il limite delle spese di istruzione per la frequenza di:

- scuole dell’infanzia;

- scuole del primo ciclo di istruzione, quindi scuole primarie e scuole secondarie di primo grado;

- scuole secondarie di secondo grado,

del sistema nazionale di istruzione di cui all’articolo 1 L. 62/2000.

Le spese sono detraibili nella misura del 19%

Detrazione canoni di locazione studenti fuori sede

Limitatamente agli anni d’imposta 2017 e 2018 il requisito della distanza previsto per fruire della detrazione del 19% dei canoni di locazione si intende rispettato anche se l’Università è situata all’interno della stessa provincia ed è ridotto a 50 chilometri per gli studenti residenti in zone montane o disagiate

QUADRO RP – SEZIONE III

Proroga delle detrazioni

La Legge di Bilancio 2017, L. 232/2016, ha disposto la proroga al 31 dicembre 2017:

- della detrazione del 50% delle spese sostenute nell’anno 2017 per gli interventi di recupero del patrimonio edilizio ex articolo 16-bis, comma 1, Tuir nel limite massimo di euro 96.000;

- della detrazione del 50% delle spese sostenute nell’anno 2017 per l’acquisto di mobili finalizzati all’arredo di un immobile oggetto di ristrutturazione nonché di grandi elettrodomestici rientranti nella categoria A+ (A per i forni). La detrazione spetta su un importo massimo non superiore a euro 10.000ed è riconosciuta per le spese sostenute nel 2017 a condizione che gli interventi di recupero edilizio siano iniziati a decorrere dal 1° gennaio 2016.

Detrazione adozione misure antisismiche

E’ stata disposta la proroga anche per l’anno 2017 della detrazione per le spese relative ad interventi finalizzati all’adozione di misure antisismiche ex articolo 16 bis, comma 1, lett. i),Tuir, prevedendo che:

- per le spese sostenute dal 1° gennaio 2017 al 31 dicembre 2021 per interventi le cui procedure autorizzatorie sono iniziate dopo l’ 1.2017;

- su edifici ubicati nelle zone sismiche ad alta pericolosità (zone 1 e 2) e nella zona sismica 3 di cui all’ordinanza del Presidente del Consiglio dei ministri n. 3274 del 20 marzo 2003;

- riferite a costruzioni adibite ad abitazione e ad attività produttive,

spetta una detrazione dall’imposta lorda nella misura del 50%, fino ad un ammontare complessivo delle stesse spese non superiore a 96.000 euro per unità immobiliare per ciascun anno. La detrazione deve essere ripartita in cinque quote annuali di pari importo nell’anno di sostenimento delle spese e in quelli successivi.

Inoltre è stato previsto il potenziamento dell’aliquota della detrazione:

- al 70% qualora dalla realizzazione degli interventi derivi una riduzione del rischio sismico che determini il passaggio ad una classe di rischio inferiore;

- all’ 80% qualora dall’intervento derivi il passaggio a due classi di rischio inferiori.

Qualora gli interventi siano realizzati sulle parti comuni di edifici condominiali, l’aliquota della detrazione è pari:

- al 75% se dalla realizzazione degli interventi deriva una riduzione del rischio sismico che determini il passaggio ad una classe di rischio inferiore;

- all’ 85% qualora dall’intervento derivi il passaggio a due classi di rischio inferiori.

L’articolo 16, comma 1-septies, D.L. 63/2013 ha inoltre disposto che se gli interventi per la riduzione del rischio sismico, che danno diritto alle più elevate detrazioni del 70 o dell’80%, sono effettuati nei Comuni che si trovano in zone classificate a “rischio sismico 1”, mediante demolizione e ricostruzione di interi edifici, chi compra l’immobile nell’edificio ricostruito può usufruire di una detrazione pari, rispettivamente, al 75 o all’85% del prezzo di acquisto della singola unità immobiliare, come riportato nell’atto pubblico di compravendita, entro un ammontare massimo di 96.000 euro.

Bonus mobili giovani coppie

L’agevolazione non è stata prorogata per il 2017 e pertanto, nel modello Redditi 2018 si prosegue solo nel recupero della detrazione (2° rata) spettante per le spese sostenute nel 2016.

QUADRO RP – SEZIONE IV

Proroga delle detrazioni

L’articolo 1, comma 2, L. 232/2016 (Finanziaria 2017) ha disposto la proroga:

- al 31 dicembre 2017 della detrazione Irpef/Ires nella misura del 65% prevista per gli interventi di riqualificazione energetica;

- al 31 dicembre 2021 per gli interventi su parti comuni condominiali o che interessano tutte le unità immobiliari di cui si compone il condominio.

Con riferimento agli interventi di riqualificazione energetica su parti comuni di edifici condominiali inoltre è previsto che per le spese sostenute dal 1° gennaio 2017 al 31 dicembre 2021:

- la detrazione spetti nella misura del 70% nel caso in cui gli interventi interessino l’involucro dell’edificio con un’incidenza superiore al 25% della superficie disperdente lorda dell’edificio medesimo;

- la medesima detrazione spetti nella misura del 75%, se gli interventi sono finalizzati a migliorare la prestazione energetica invernale ed estiva e che conseguano almeno la qualità media definita dal D.M. 26.06.2015.

Per tali interventi viene previsto un limite massimo di spesa non superiore ad euro 40.000 moltiplicato per il numero delle unità immobiliari che compongono l’edificio.